Chevron Phillips 401(k): Mega estrategias Roth por la puerta de atrás

Cómo las mega conversiones Roth pueden optimizar tu tratamiento fiscal

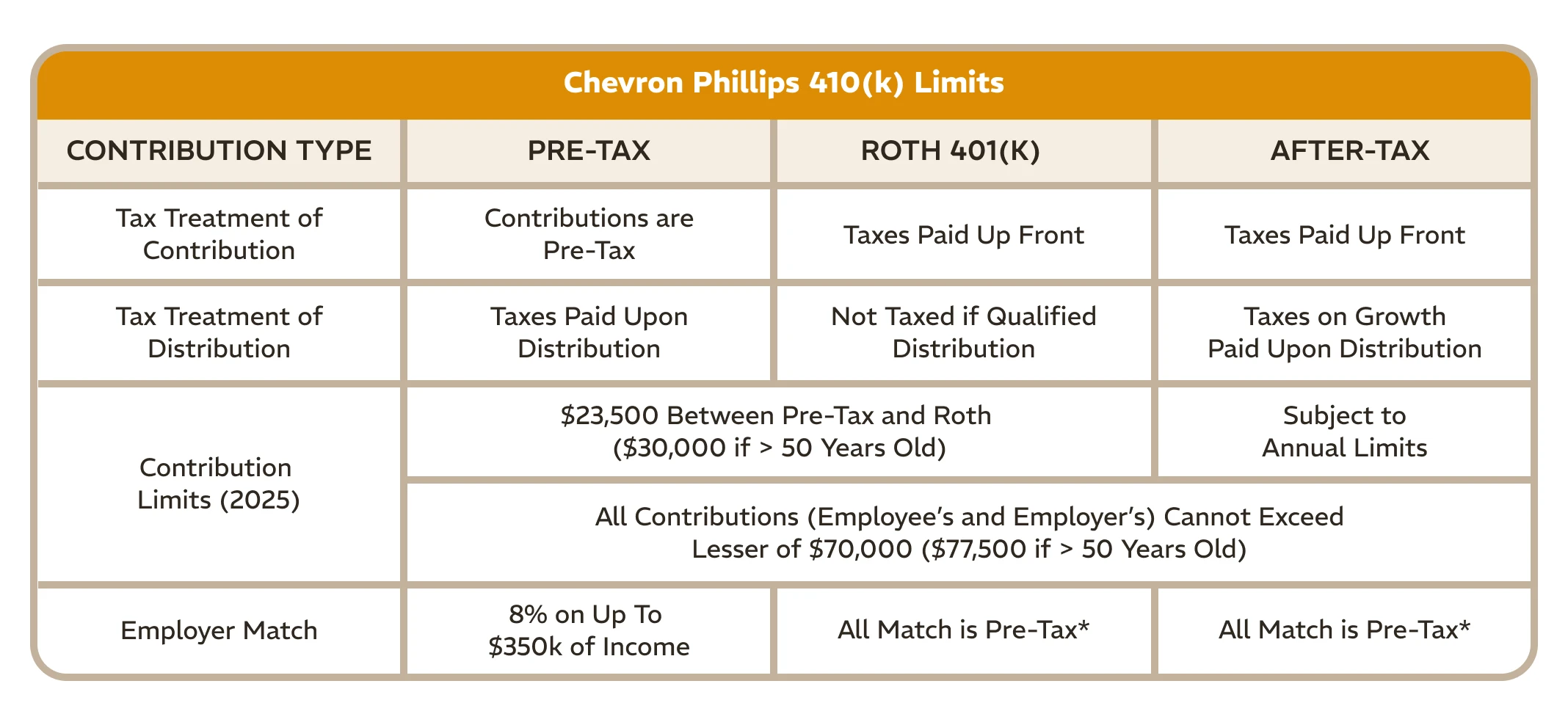

Una de las formas más eficaces de prepararse para la jubilación es maximizar el uso de los vehículos de ahorro para la jubilación con ventajas fiscales, como una cuenta IRA o 401(k). Sin embargo, «maximizar» tu plan significa algo diferente para los empleados de determinadas empresas. El equipo de RGWM quiere destacar una oportunidad única de planificación fiscal para los «Superahorradores» de Chevron Phillips. En general, muchas personas con las que nos reunimos se sienten frustradas por los bajos límites de aportación anual a vehículos con ventajas fiscales como su IRA tradicional o Roth o su 401(k).

Con 7.000 $/año en una cuenta IRA y 23.500 $/año en una 401(k), la mayoría de los ahorradores con rentas altas desearían que hubiera un lugar donde poner su exceso de ingresos por encima de estos límites, pero no saben dónde.

Entra en el Mega-Roth: una estrategia fiscal única sin límite máximo de ingresos para poder optar a ella.

En lo que parece ser un cambio significativo, la Ley SECURE 2.0 promulgada en diciembre de 2022 no contenía lenguaje que eliminara la estrategia Mega Roth en la fase de redacción ni en la legislación final. Creemos que esto es un buen augurio para la disponibilidad permanente de la estrategia, que analizaremos en profundidad a continuación.

*cambios pendientes de Secure Act 2.0

Estrategia Mega Backdoor Roth

La mayoría de los empleados de Chevron Phillips Chemical saben que pueden contribuir a su Plan de Ahorro mediante aportaciones antes de impuestos y Roth. En general, los empleados pueden aportar hasta 23.500 $ al año (30.000 $ si tienen 50 años o más) de su nómina. La gente es menos consciente de que el Plan de Ahorro permite aportaciones adicionales después de impuestos más allá de este límite. A veces, estos fondos después de impuestos pueden convertirse en Roth sin pagar impuestos, según te convenga. Afortunadamente, el Plan de Ahorro Chevron Phillips es uno de los planes de jubilación que permiten esta posibilidad.

ASÍ ES COMO FUNCIONA

- Aumenta al máximo tus aportaciones antes de impuestos o Roth al Plan de Ahorro (23.500 $ para 2025)

- Recibe un 8% de aportación paralela

- Aporta fondos después de impuestos hasta el límite del IRS (70.000 $ en 2025)

- Convertir fondos después de impuestos a una cuenta Roth

Considera este ejemplo:

Un empleado de Chevron Phillips (llamémosle Bob) tiene un salario de 250.000 $. Aporta el máximo antes de impuestos de 23.500 $ a su Plan de Ahorro para 2025 y recibe una aportación del 8% de 20.000 $ para un total de 43.500 $. Esto queda 26.500 $ por debajo del límite del IRS de 70.000 $. Supongamos que Bob aporta entonces 20.000 $ cada año a la cuenta Después de Impuestos del Plan de Ahorro durante cinco años: un total de 100.000 $. Este dinero ha crecido durante los cinco años hasta alcanzar los 150.000 $. Por tanto, a efectos de conversión, 100.000 $ es la base de cotización de Bob, y 50.000 $ es el crecimiento.

Implicaciones fiscales de las mega conversiones Roth

El Tío Sam no está lejos cada vez que un ciudadano recibe una ventaja fiscal. ¡Quiere obtener su parte de esta ganancia inesperada! El IRS ha instituido una regla de Prorrata que refleja la asociada a una cuenta Roth IRA tradicional por la puerta trasera.

Por el contrario, esta estrategia sería más atractiva si Bob hubiera realizado conversiones anuales. Si Bob realizara conversiones continuas antes de que se produjera ningún crecimiento, estos activos después de impuestos pasarían a la cuenta Roth y se acumularían libres de impuestos de forma permanente. Como muestra el gráfico anterior, los retiros Roth cualificados siempre están libres de impuestos.

En esencia, Bob puede utilizar esta estrategia para ¡eliminar el impuesto sobre el crecimiento de los activos después de impuestos!

El truco

Si lo hay, el inconveniente es que muchas personas ya tienen un saldo después de impuestos en su Plan de Ahorro. Si, por descuido, contribuyes demasiado a las cuentas Antes de Impuestos o Roth, el exceso pasa automáticamente al saldo Después de Impuestos. Aunque esto no te impide aprovechar esta estrategia, el saldo después de impuestos puede crecer con el tiempo y complicar las estrategias de conversión.

Antes de tomar decisiones de conversión, es fundamental que mires en el extracto de tu Plan de Ahorro para identificar el saldo de tu cuenta Después de Impuestos y lo compares con tu base de cotización (la suma de tus aportaciones Pre-1987 y Post-1986). Esto te dará una idea de cómo entra en juego la regla de Prorrata para la tributación de las conversiones.

¿Necesitas ayuda?

Si quieres que uno de nuestros contables o asesores financieros certificados (CFP®) te ayude con esta estrategia y cómo se aplica a tu caso, el equipo de Rhame & Gorrell Wealth Management está aquí para ayudarte.

Nuestros experimentados Gestores Patrimoniales facilitan a nuestros valiosos clientes todo nuestro conjunto de servicios, incluida la planificación financiera, la gestión de inversiones, la optimización fiscal, la planificación patrimonial y mucho más.

No dudes en ponerte en contacto con nosotros en (832) 789-1100, [email protected]o haz clic en el botón de abajo para programar tu consulta gratuita hoy mismo.

IMPORTANT DISCLOSURES:

Rhame & Gorrell Wealth Management is not affiliated with or endorsed by Chevron Phillips. Corporate benefits may change at any point in time. Be sure to consult with human resources and review Summary Plan Description(s) before implementing any strategy discussed herein.Rhame & Gorrell Wealtha Management, LLC (“RGWM”) is an SEC registered investment adviser with its principal place of business in the State of Texas. Registration as an investment adviser is not an endorsement by securities regulators and does not imply that RGWM has attained a certain level of skill, training, or ability. This material has been prepared for informational purposes only, and is not intended to provide, and should not be relied on for, tax, legal or accounting advice. You should consult your own CPA or tax professional before engaging in any transaction. The effectiveness of any of the strategies described will depend on your individual situation and should not be construed as personalized investment advice. Past performance may not be indicative of future results and does not guarantee future positive returns.

For additional information about RGWM, including fees and services, send for our Firm Disclosure Brochures as set forth on Form ADV Part 2A and Part 3 by contacting the Firm directly. You can also access our Firm Brochures at www.adviserinfo.sec.gov. Please read the disclosure brochures carefully before you invest or send money.