Cómo evitar la regla de prorrata con las conversiones Backdoor y Mega Roth

Guía para sortear los escollos fiscales asociados a las conversiones Roth

Dos de las herramientas de planificación fiscal más beneficiosas son las conversiones Roth IRA por la puerta trasera y las mega conversiones Roth por la puerta trasera. Si se realizan correctamente, son métodos excelentes para trasladar activos antes de impuestos a una cuenta Roth. El inconveniente es que, si no se realizan correctamente, pueden acarrearte una carga fiscal no deseada debido a la regla de prorrateo. Esta regla exige que consideres todas tus cuentas IRA como una sola entidad a la hora de calcular la responsabilidad fiscal de una conversión.

¿Qué es una conversión Roth IRA por la puerta trasera?

Las aportaciones a una cuenta IRA tradicional son deducibles (antes de impuestos) o no deducibles (después de impuestos), dependiendo de tu nivel de ingresos. Las conversiones Roth IRA por la puerta trasera se realizan haciendo aportaciones no deducibles después de impuestos a una cuenta IRA tradicional y luego transfiriéndolas a una cuenta Roth IRA. Si ya tienes aportaciones deducibles antes de impuestos en tu cuenta IRA tradicional e intentas hacer una conversión Roth Backdoor, es posible que tengas que pagar impuestos debido a la regla de prorrateo. Esta regla exige que consideres todas tus cuentas IRA como una sola entidad a la hora de calcular la carga fiscal de una conversión.

Ejemplo

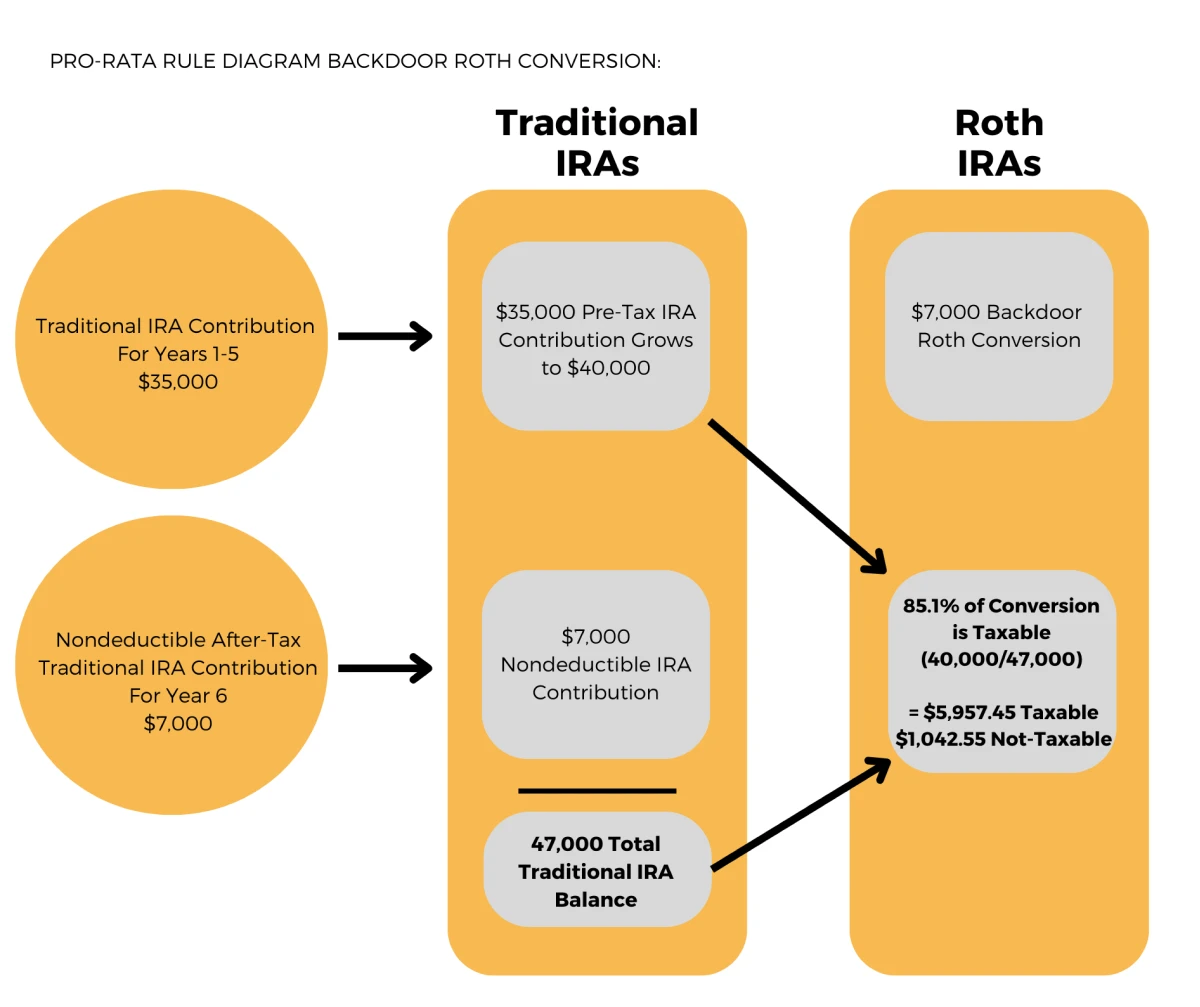

Supongamos que Billy tiene actualmente una cuenta IRA tradicional. A lo largo de 5 años, hizo aportaciones deducibles antes de impuestos a esta cuenta por valor de 35.000 $, que crecen hasta 40.000 $.

Ahora quiere aprovecharse de las conversiones Roth por la puerta trasera y hace una aportación no deducible después de impuestos de 7.000 $ a su cuenta IRA tradicional con la esperanza de hacer una conversión Roth. Cuando haga la conversión Roth de 7.000 $, parte de esa cantidad acabará sujeta a impuestos, puesto que ya tiene aportaciones deducibles antes de impuestos en la IRA.

¿Qué es una Conversión Roth Mega Backdoor?

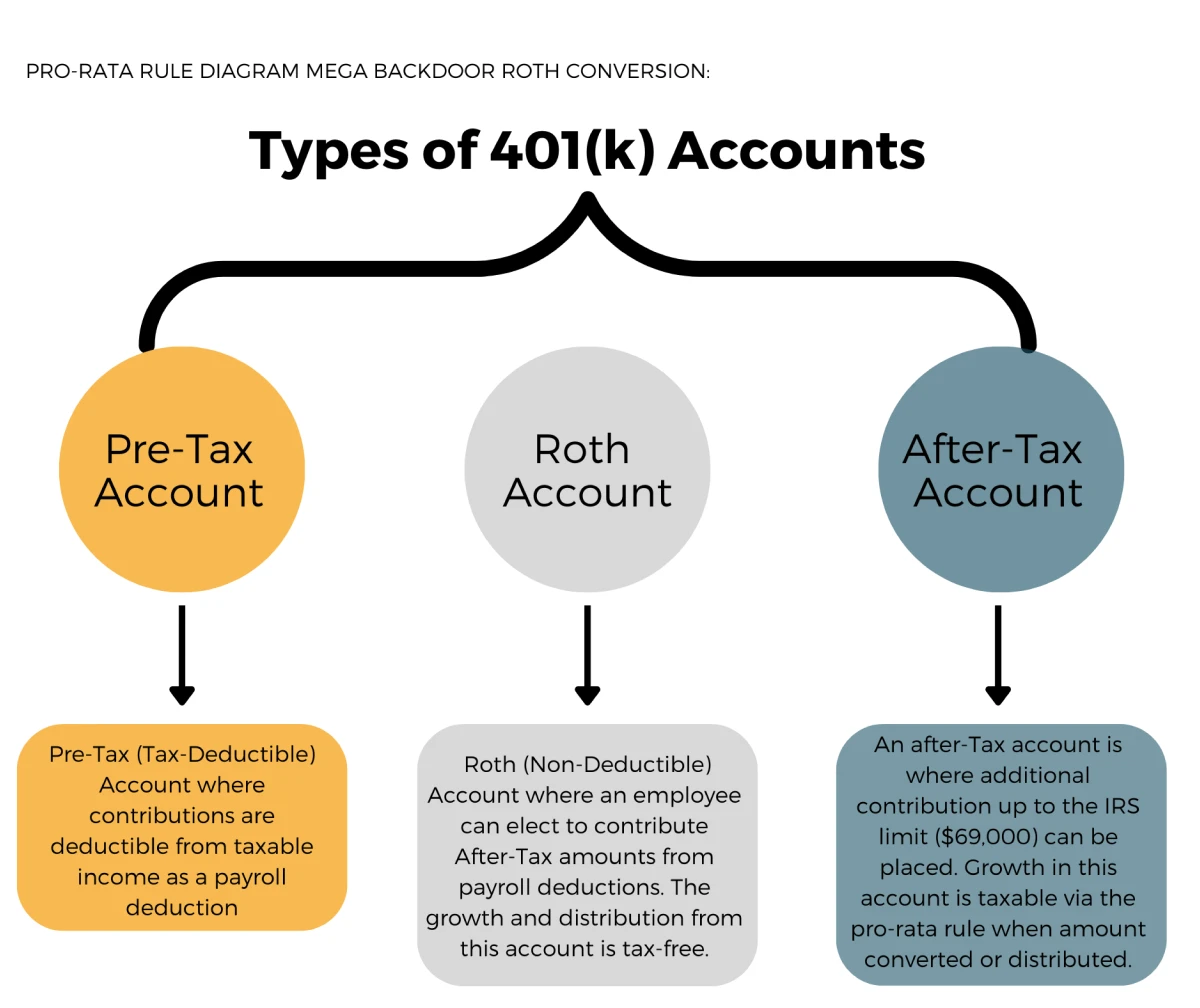

La regla de prorrateo también puede aplicarse dentro del 401(k) cuando se intenta hacer una conversión Mega Backdoor Roth. Esta regla se convierte en un problema para las mega conversiones Roth cuando hay dinero antes y después de impuestos dentro del 401(k). A menudo, cuando un empleado ha llegado al máximo de su 401(k) antes de impuestos o de su 401(k) Roth y todavía quiere ingresar algo de dinero en su cuenta de jubilación del lugar de trabajo, hará una aportación al cubo del 401(k) después de impuestos.

Ejemplo

Supongamos que el salario de Stacy es de 250.000 $, y que actualmente está alcanzando el máximo de sus contribuciones 401(k) antes de impuestos, que es de 23.500 $ para 2025 (esto es una contribución del 9,4% de su salario). Su empresa iguala el 100% de sus aportaciones hasta el 6% de su salario, por un total de 15.000 $.

Para 2025, el IRS permite que las aportaciones anuales máximas en un plan de aportaciones definidas sean de 70.000 $.

Esto deja 31.500 $ que Stacy aún puede aportar a su plan 401(k) si quiere. Como ya ha alcanzado el máximo de sus aplazamientos salariales en su 401(k) antes de impuestos, puede poner este dinero como aportación a la cuenta 401(k) después de impuestos.

Supongamos que Stacy ingresa 31.500 $ en la cuenta «después de impuestos» y que ésta aumenta hasta 40.500 $. Hacienda considera los 9.000 $ de crecimiento como dinero antes de impuestos. Esto es un problema porque ahora Stacy tiene en la misma cuenta tanto los 9.000 $ antes de impuestos como los 31.500 $ después de impuestos.

Los 9.000 $ de dólares antes de impuestos tendrán que realizarse como ingresos cuando se haga una conversión Mega Backdoor Roth. Por lo tanto, es mejor hacer tus conversiones Mega Backdoor Roth anualmente para garantizar que la ganancia imponible en la cuenta Después de Impuestos no aumente demasiado.

¿Qué es la regla de prorrata?

La prorrata se aplica cuando una cuenta IRA tradicional o 401(k) contiene fondos tanto después de impuestos como antes de impuestos. Cada dólar retirado o convertido de la cuenta IRA o 401(k) contendrá un porcentaje de fondos libres de impuestos y sujetos a impuestos en relación con la proporción en que esos fondos componen la cuenta.

La regla de prorrata se utiliza para establecer un coeficiente que determina qué cantidad de la conversión está sujeta a impuestos. Esta proporción se calcula en función del porcentaje de dinero no deducible después de impuestos en las cuentas IRA tradicionales, 401(k)s, IRA SEP e IRA SIMPLE.

Es importante tener en cuenta que la regla de prorrata trata todas las cuentas individuales como una sola. Es lo que se denomina Regla de Agregación. Abrir una nueva cuenta IRA y hacer una aportación no deducible no evita esta regla.

Otra arruga común es que, aunque contribuyas a un 401(k) después de impuestos a través de tu empresa, la aportación de contrapartida de tu empresa debe colocarse en una cuenta que no sea de Roth. Esto significa que si intentas convertir toda tu cuenta 401(k), puedes deber impuestos sobre la parte de la cuenta procedente de la aportación de contrapartida de tu empresa. La Ley Secure 2.0 cambió esta limitación, pero aún no se ha visto en la mayoría de los planes 401(k).

Cómo evitar la regla de prorrata

En el ejemplo de Billy, ya tiene dinero antes de impuestos en su cuenta IRA tradicional. Para evitar la regla de prorrateo, primero tendrá que retirar todo el dinero antes de impuestos de la cuenta. Normalmente, la mejor manera de conseguirlo es traspasar el saldo de la cuenta IRA tradicional antes de impuestos al plan de jubilación de su empresa actual.

Al hacerlo, consulta el plan de tu empresa actual para asegurarte de que gestionan correctamente esta operación. Una vez que tu IRA tradicional se haya reducido a cero, estarás listo para hacer tus conversiones Roth por la puerta trasera sin tener que pagar impuestos sobre los dólares antes de impuestos.

Las mega conversiones Roth Backdoor tienen muchas piezas móviles y, si se hacen incorrectamente, pueden acarrearte una factura fiscal enorme. Consulta nuestro artículo sobre Estrategias Mega Backdoor R oth para obtener más información sobre cómo navegar por ellas.

Preguntas frecuentes

A continuación exponemos algunas preguntas frecuentes sobre la regla de prorrata.

¿Cómo se aplica la regla de prorrata si tienes varias cuentas IRA con distintos custodios, y cómo puedes consolidarlas eficazmente para evitar las implicaciones de la regla de prorrata?

Cuando tienes varias cuentas IRA en distintos custodios, la regla de prorrateo tiene en cuenta el saldo agregado de todas tus cuentas IRA para determinar la parte imponible de una conversión. La consolidación puede simplificar el seguimiento y la gestión de estas cuentas, pero requiere un enfoque cuidadoso para evitar consecuencias fiscales no deseadas.

¿Existen estrategias específicas de mantenimiento de registros o documentación que deba conservarse para justificar la segregación de las contribuciones antes y después de impuestos, en particular cuando se someten al escrutinio del IRS?

Para mantener eficazmente los registros de una conversión de IRA Roth por la puerta trasera, debes documentar meticulosamente cada aportación y conversión, anotando si las aportaciones son antes o después de impuestos. Conserva todos los formularios pertinentes del IRS, como el 1099-R y el 8606, y los extractos de cuenta correspondientes que reflejen estas transacciones. Estos documentos deben conservarse sistemáticamente durante al menos tres años para garantizar que se pueda acceder a ellos fácilmente si Hacienda exige una comprobación de tus declaraciones fiscales y de la naturaleza de tus aportaciones y conversiones a cuentas IRA.

¿Cómo afectan las transferencias de otras cuentas de jubilación (por ejemplo, 401(k)s de empresas anteriores) a una cuenta IRA a los cálculos de la regla de prorrateo y a la estrategia de las conversiones Roth Backdoor o Mega Backdoor?

Cuando transfieres activos de otros planes de jubilación, como 401(k)s, a una IRA, estos fondos transferidos se tienen en cuenta en el cálculo de la prorrata si son dólares antes de impuestos. Esto puede afectar a las consecuencias fiscales de las conversiones a Roth IRA por la puerta trasera y debe planificarse con cuidado para garantizar que se optimiza la estrategia de conversión y se evitan consecuencias fiscales no deseadas. Sin embargo, la regla de prorrata para las conversiones Roth Mega Backdoor (dentro del 401(k)) no se ve afectada por los saldos de las cuentas IRA.

¿Prefieres ver un vídeo sobre cómo evitar la regla de prorrata?

¿Necesitas ayuda?

Si quieres que uno de nuestros contables o asesores financieros certificados (CFP®) te ayude con esta estrategia y cómo se aplica a tu caso, el equipo de Rhame & Gorrell Wealth Management está aquí para ayudarte.

Nuestros experimentados Gestores Patrimoniales facilitan a nuestros valiosos clientes todo nuestro conjunto de servicios, incluida la planificación financiera, la gestión de inversiones, la optimización fiscal, la planificación patrimonial y mucho más.

No dudes en ponerte en contacto con nosotros en (832) 789-1100, [email protected]o haz clic en el botón de abajo para programar tu consulta gratuita hoy mismo.

IMPORTANT DISCLOSURES:

Corporate benefits may change at any point in time. Be sure to consult with human resources and review Summary Plan Description(s) before implementing any strategy discussed herein.Rhame & Gorrell Wealth Management, LLC (“RGWM”) is an SEC registered investment adviser with its principal place of business in the State of Texas. Registration as an investment adviser is not an endorsement by securities regulators and does not imply that RGWM has attained a certain level of skill, training, or ability. This material has been prepared for informational purposes only, and is not intended to provide, and should not be relied on for, tax, legal or accounting advice. You should consult your own CPA or tax professional before engaging in any transaction. The effectiveness of any of the strategies described will depend on your individual situation and should not be construed as personalized investment advice. Past performance may not be indicative of future results and does not guarantee future positive returns.

For additional information about RGWM, including fees and services, send for our Firm Disclosure Brochures as set forth on Form ADV Part 2A and Part 3 by contacting the Firm directly. You can also access our Firm Brochures at www.adviserinfo.sec.gov. Please read the disclosure brochures carefully before you invest or send money.