Cómo mitigar las decisiones reaccionarias en un entorno de mercado volátil

Las mejores medidas que puedes tomar en un mercado a la baja para prepararte para el crecimiento futuro

El último año y medio ha creado un paisaje de volatilidad en los mercados de renta variable. Con las continuas preocupaciones por la inflación, los problemas geopolíticos y los temores de recesión, parece que a cualquier subida del mercado le sigue rápidamente otra bajada. En momentos así, puede ser fácil perder de vista tus objetivos y centrarte intensamente en el estado actual de la economía. El miedo puede llevar a mucha gente por el mal camino, vendiendo fuera del mercado y pasándose al dinero en efectivo en el peor momento posible. En lugar de pasar tu cartera a efectivo, aquí tienes 4 formas de mitigar y aprovechar los mercados bajistas

Invierte según tu tolerancia al riesgo

Una parte integral de la gestión de tu inversión personal es comprender tu propia tolerancia al riesgo. Cuando los mercados están en auge es fácil invertir en una cartera arriesgada que tiende a cosechar grandes beneficios. Las carteras orientadas a la renta variable también son las más afectadas por las caídas del mercado. Cuando las pérdidas empiezan a acumularse en la cartera, suele crearse una sensación de malestar. Este tipo de reacción a las caídas del mercado podría ser una señal de que no estás en la asignación de activos correcta. Crear una cartera con la mezcla adecuada de renta variable y renta fija es crucial no sólo para el éxito de un Plan Financiero, sino también, en muchos casos, para mantener la cordura en tiempos volátiles. Mientras que la parte de renta variable de una cartera permite un mayor crecimiento, la renta fija puede actuar como cobertura frente a la volatilidad, creando un viaje más suave. Una mayor tolerancia al riesgo suele requerir más activos de renta variable, mientras que una menor tolerancia al riesgo requiere más renta fija para cubrir la cartera.

Ten en cuenta tu marco temporal

Es demasiado habitual oír la frase «el tiempo en el mercado es mejor que cronometrar el mercado». Aunque esto es cierto, comprender el horizonte temporal de tus inversiones es crucial para mantener la calma en tiempos volátiles. Tanto si los objetivos son a corto plazo como a medio o largo plazo, cada una de estas situaciones requiere una asignación de activos diferente. Para las inversiones a corto plazo, tu atención debe centrarse en la inversión que recibes por tus inversiones. Para las inversiones a largo plazo, el crecimiento debe ser un enfoque mucho más ponderado. Cuando ves descender el saldo de tu cuenta durante las caídas del mercado, es fácil tomar decisiones precipitadas tratando de ayudar a tu cartera a corto plazo a expensas de tus objetivos a largo plazo. El rendimiento compuesto a largo plazo generado por las inversiones de crecimiento puede merecer la pena la volatilidad. Para más información, nuestro propio David Hunter, CFA, M.E.C. apareció en un artículo de MoneyGeek que muestra el valor del interés compuesto. Nos esforzamos por mantener una comunicación abierta con nuestros clientes para asegurarnos de que comprenden el horizonte temporal de sus inversiones y de que los fondos se invierten en la asignación de activos adecuada a sus objetivos.

Considera la posibilidad de comprar en las fases bajistas del mercado

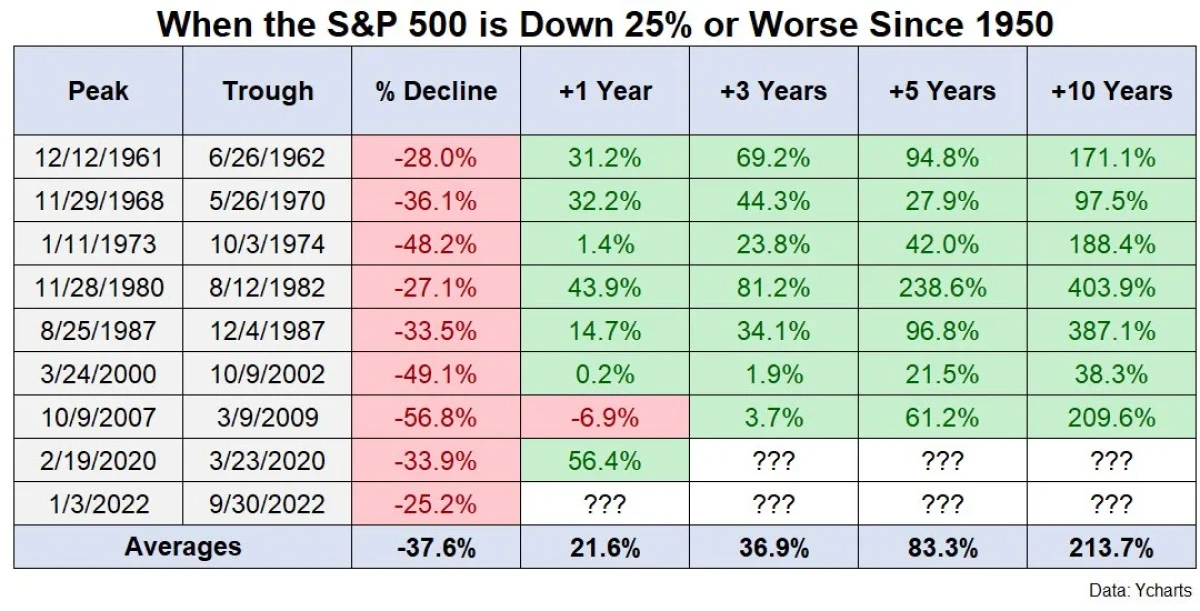

Esto puede ser contraintuitivo, pero si alguna vez hubo un momento para comprar, sería cuando los mercados están a la baja. Esto sigue el dicho probado y verdadero de «Compra bajovende alto». La gente puede tener la idea errónea de que tiene que seguir la tendencia predominante del mercado y que si todo el mundo vende, ellos también tendrán que vender. La historia ha demostrado que los inversores que son más contrarios y compran durante las caídas del mercado suelen obtener más beneficios. No podemos contar el número de veces que hemos oído a clientes decir que comprarán cuando «las cosas se calmen» o «cuando veamos un cambio de tendencia». El problema de estos métodos de pensamiento es que, cuando las cosas cambian, es demasiado tarde para volver al mercado y ya te has perdido gran parte del rebote del mercado. Por eso nos esforzamos por tener un enfoque equilibrado en la gestión de las inversiones, teniendo en cuenta tu situación financiera global antes de tomar cualquier decisión de inversión. El gráfico siguiente lo demuestra al mostrar que, históricamente, cuando el S&P 500 baja un 25% o más, los años siguientes son de rentabilidad.

Esperar a volver al mercado, crea la posibilidad de perderse los mercados positivos venideros. Como muestra también el gráfico anterior, invertir cuando los mercados están a la baja permite obtener rendimientos positivos más rápidamente.

Reequilibra tu cartera

Las caídas del mercado son un buen momento para reequilibrar tu cartera. Cuando se reequilibra tu cartera, se compran o venden activos para cambiar el peso de determinadas clases de activos. Esto ajusta la ponderación de las clases de activos en tu cartera global para que esté más en consonancia con tus objetivos de inversión. Algunos resultados naturales de reequilibrar una cartera son la recogida de pérdidas fiscales y la preparación de tu cartera para captar mayores ganancias. El reequilibrio puede sacarte de ciertos activos de riesgo y colocarte en activos que tengan más probabilidades de cosechar las ganancias futuras que se producen cuando el mercado empieza a girar a positivo. En Rhame & Gorrell tratamos de reequilibrar las carteras al menos cada trimestre, pero esto suele ser más frecuente si es necesario.

¿Necesitas ayuda?

Si quieres que uno de nuestros contables o asesores financieros certificados (CFP®) te ayude con esta estrategia y cómo se aplica a tu caso, el equipo de Rhame & Gorrell Wealth Management está aquí para ayudarte.

Nuestros experimentados Gestores Patrimoniales facilitan a nuestros valiosos clientes todo nuestro conjunto de servicios, incluida la planificación financiera, la gestión de inversiones, la optimización fiscal, la planificación patrimonial y mucho más.

No dudes en ponerte en contacto con nosotros en (832) 789-1100, [email protected]o haz clic en el botón de abajo para programar tu consulta gratuita hoy mismo.

IMPORTANT DISCLOSURES:

Corporate benefits may change at any point in time. Be sure to consult with human resources and review Summary Plan Description(s) before implementing any strategy discussed herein.Rhame & Gorrell Wealth Management, LLC (“RGWM”) is an SEC registered investment adviser with its principal place of business in the State of Texas. Registration as an investment adviser is not an endorsement by securities regulators and does not imply that RGWM has attained a certain level of skill, training, or ability. This material has been prepared for informational purposes only, and is not intended to provide, and should not be relied on for, tax, legal or accounting advice. You should consult your own CPA or tax professional before engaging in any transaction. The effectiveness of any of the strategies described will depend on your individual situation and should not be construed as personalized investment advice. Past performance may not be indicative of future results and does not guarantee future positive returns.

For additional information about RGWM, including fees and services, send for our Firm Disclosure Brochures as set forth on Form ADV Part 2A and Part 3 by contacting the Firm directly. You can also access our Firm Brochures at www.adviserinfo.sec.gov. Please read the disclosure brochures carefully before you invest or send money.