Comprender la elección 83(b) y las acciones restringidas

Cómo puede afectar la elección 83(b) a la tributación de las acciones restringidas de la empresa

El artículo 83(b) del Código de Rentas Internas (IRC) permite a los receptores de adjudicaciones de acciones reducir potencialmente su carga fiscal pagando impuestos sobre el valor total de mercado (FMV) de la adjudicación cuando se emite en lugar de cuando se vende.

La elección 83(b) debe hacerse en los 30 días siguientes a la recepción de las acciones restringidas y puede reducir sustancialmente la obligación fiscal asociada. Hacer esta elección puede ser beneficioso para el receptor de las acciones restringidas, ya que le permite reconocer el valor económico total de las acciones en el momento de su adquisición, en lugar de cuando se venden realmente.

Las empresas pueden conceder a sus empleados diversas formas de compensación en acciones. Una de las formas más comunes son las Acciones Restringidas. Hay dos variantes de acciones restringidas: los Premios en Acciones Restringidas (RSA) y las Unidades de Acciones Restringidas (RSU).

Este artículo tratará sobre las RSU y la beneficiosa elección 83(b) que puede hacerse sobre ellas. Para obtener más información sobre las RSU y su funcionamiento, consulta Tax Insights on ISOs, RSUs, and NQSOs: Guía completa.

Adjudicación de acciones restringidas

Al igual que las RSU, las RSA tienen un número determinado de acciones que se entregan al empleado, establecido por un calendario de adquisición de derechos. Con las RSU, estas acciones se esbozan en la fecha de concesión, pero no se emiten realmente hasta que las acciones se consolidan. Esto difiere de las RSA, en las que, en la fecha de concesión, las acciones se emiten y se mantienen en custodia hasta que el empleado las adquiere.

Esto significa que todas las acciones emitidas en virtud de un RSA se consideran emitidas y en circulación en la fecha de concesión y no en la fecha de adquisición de derechos. Estas acciones emitidas y en circulación en virtud de un RSA también permiten al empleado tener derechos de voto incluso antes de la consolidación. Los RSA también permiten que las acciones reciban dividendos antes de su adquisición.

Calendario de adquisición de derechos

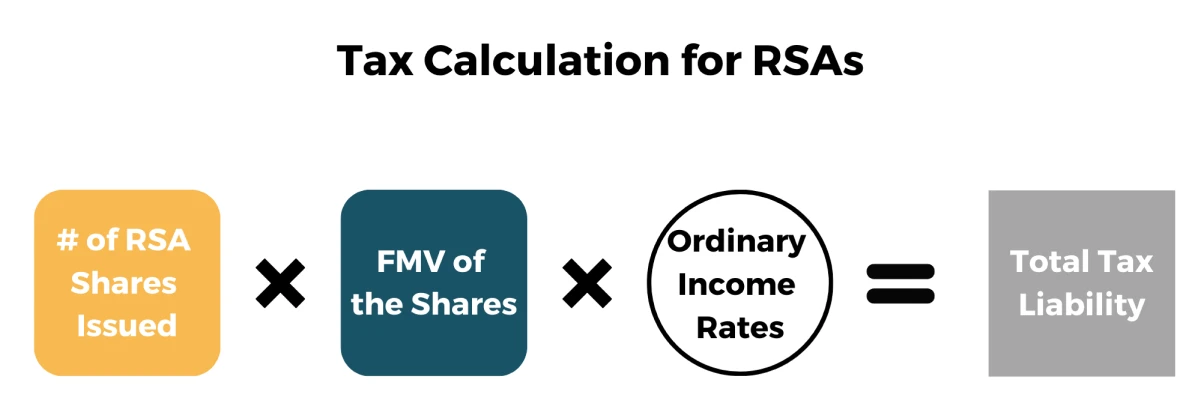

El calendario de adquisición de derechos de las RSA es el mismo que el de las RSU. Las acciones se entregan al empleado en función de la consecución de determinados hitos laborales, ya sean basados en el tiempo o en el rendimiento. Estas acciones RSA, al igual que las RSU, tributan cuando se devengan, y el impuesto se calcula sobre la base de las acciones recibidas multiplicadas por el valor justo de mercado (FMV) de las acciones en la fecha de devengo. Este importe se grava como renta ordinaria.

Por ello, la mayoría de los trabajadores que tienen RSA deben vender inmediatamente algunas de sus acciones adquiridas para pagar la factura fiscal. El periodo de tenencia para la consideración de las plusvalías de las acciones comienza en la fecha de adquisición y debe mantenerse un año a partir de esta fecha para poder acogerse a estos tipos impositivos preferentes. Los RSA también tienen una opción fiscal que no se ofrece a los receptores de RSU.

Acciones restringidas y el 83(b)

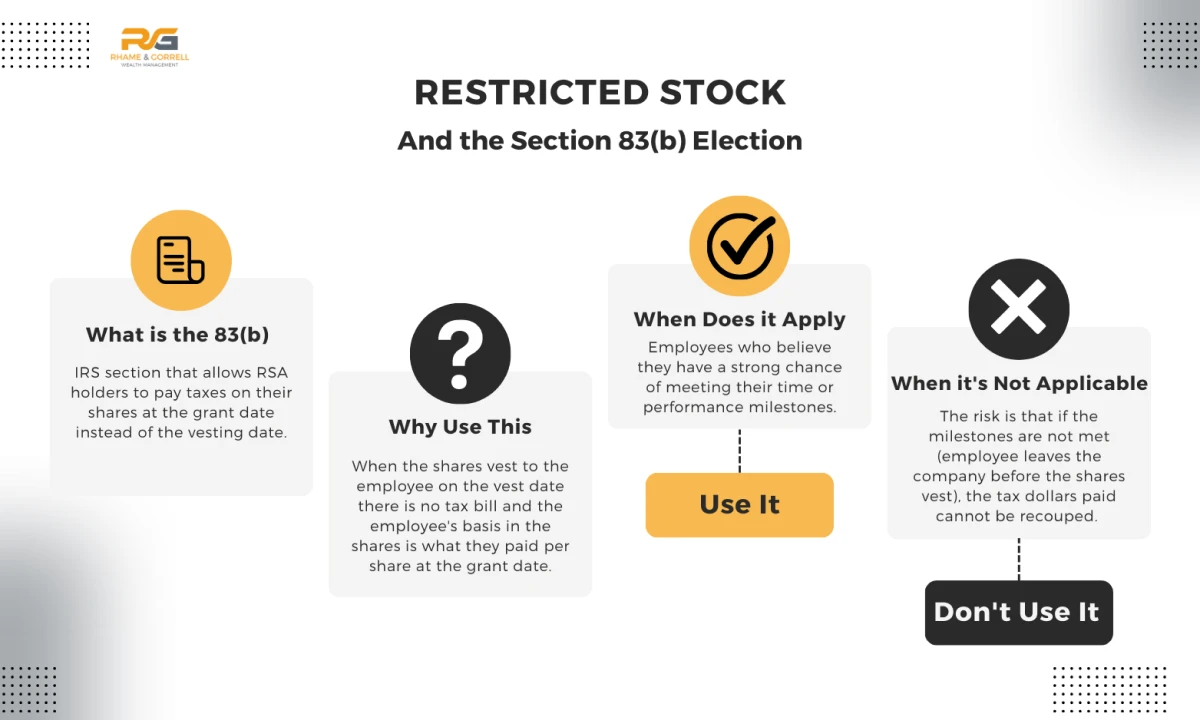

La elección de la Sección 83(b) es una sección del Código de Rentas Internas creada por el IRS para permitir a los titulares de RSA pagar impuestos sobre sus acciones en la fecha de concesión en lugar de en la fecha de adquisición. El empleado debe enviar este formulario de elección al IRS como máximo 30 días después de la fecha de concesión del RSA. El formulario 83(b) del IRS cumplimentado también debe enviarse al empresario.

Esta elección deben hacerla los empleados que crean que tienen muchas posibilidades de cumplir sus hitos de tiempo o rendimiento y crean que las acciones de la empresa se revalorizarán a lo largo de su calendario de adquisición de derechos. La elección de la sección 83(b) funciona gravando el VMF de todas las acciones RSA en la fecha de concesión. Esto significa que el trabajador paga impuestos por unas acciones que aún no ha recibido físicamente. Esto puede considerarse un pago anticipado de impuestos.

Entonces, cuando el trabajador adquiere las acciones en la fecha de adquisición, no hay que pagar impuestos y la base del trabajador en las acciones es lo que pagó por acción en la fecha de concesión. Esto no cambia el cálculo del periodo de tenencia para las plusvalías a largo plazo, ya que las acciones devengadas deben seguir teniéndose durante un año antes de recibir los tipos preferentes de las plusvalías.

Ejemplo

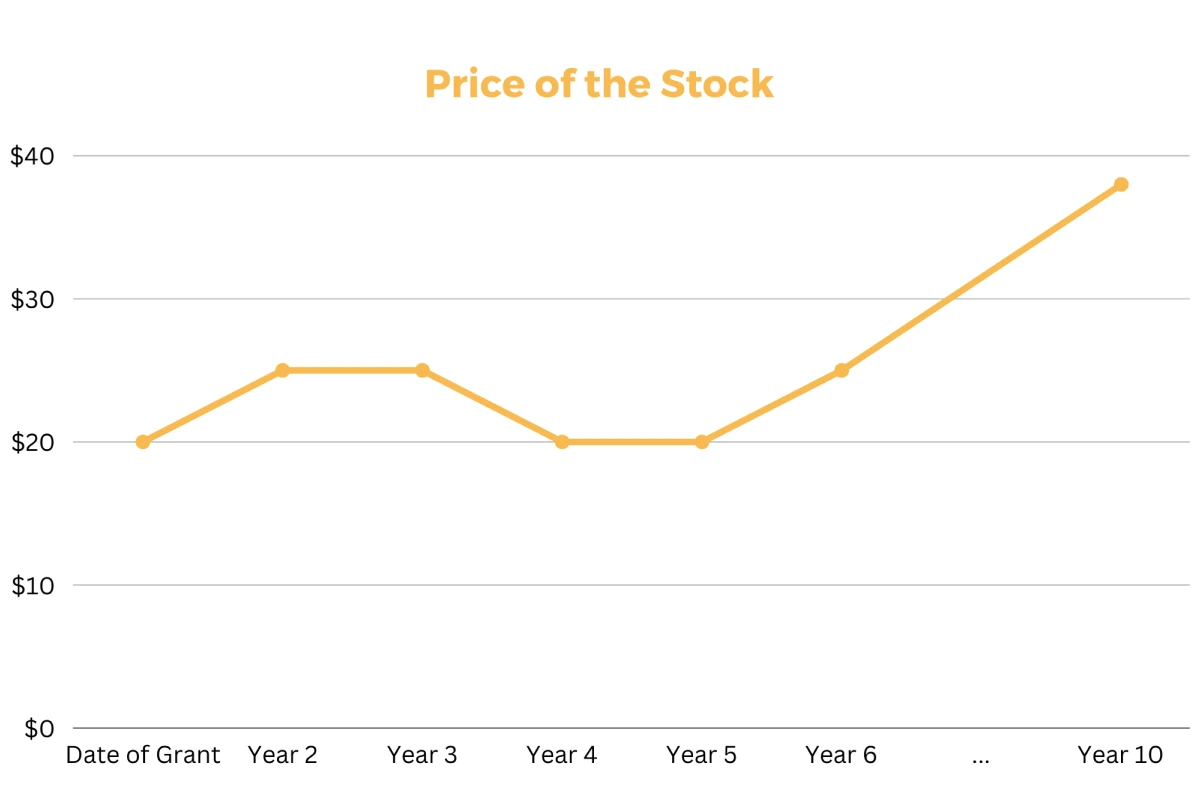

Supongamos que una persona llamada Pat lleva 5 años trabajando para una empresa. Como beneficio añadido, la empresa de Pat le ofrece un premio en acciones restringidas de 5.000 acciones que se devengarán un 20% cada año a partir del segundo año desde la concesión del premio.

Las acciones de la empresa de Pat cuestan 20 $ en la fecha de la concesión, 25 $ en los años 2 y 3, 20 $ en los años 4 y 5, 25 $ en el año 6 y 38 $ en el punto de venta en el año 10.

Supuestos

Para este ejemplo, tenemos que hacer algunas suposiciones:

- Pat está en el tramo impositivo del 32% mientras trabaja

- Pat estará en el tramo impositivo del 22% cuando se jubile

- Pat permanecerá en la empresa el tiempo suficiente para recibir el premio completo

- Pat elegirá en un plazo de 30 días acogerse a la sección 83(b)

Ilustración

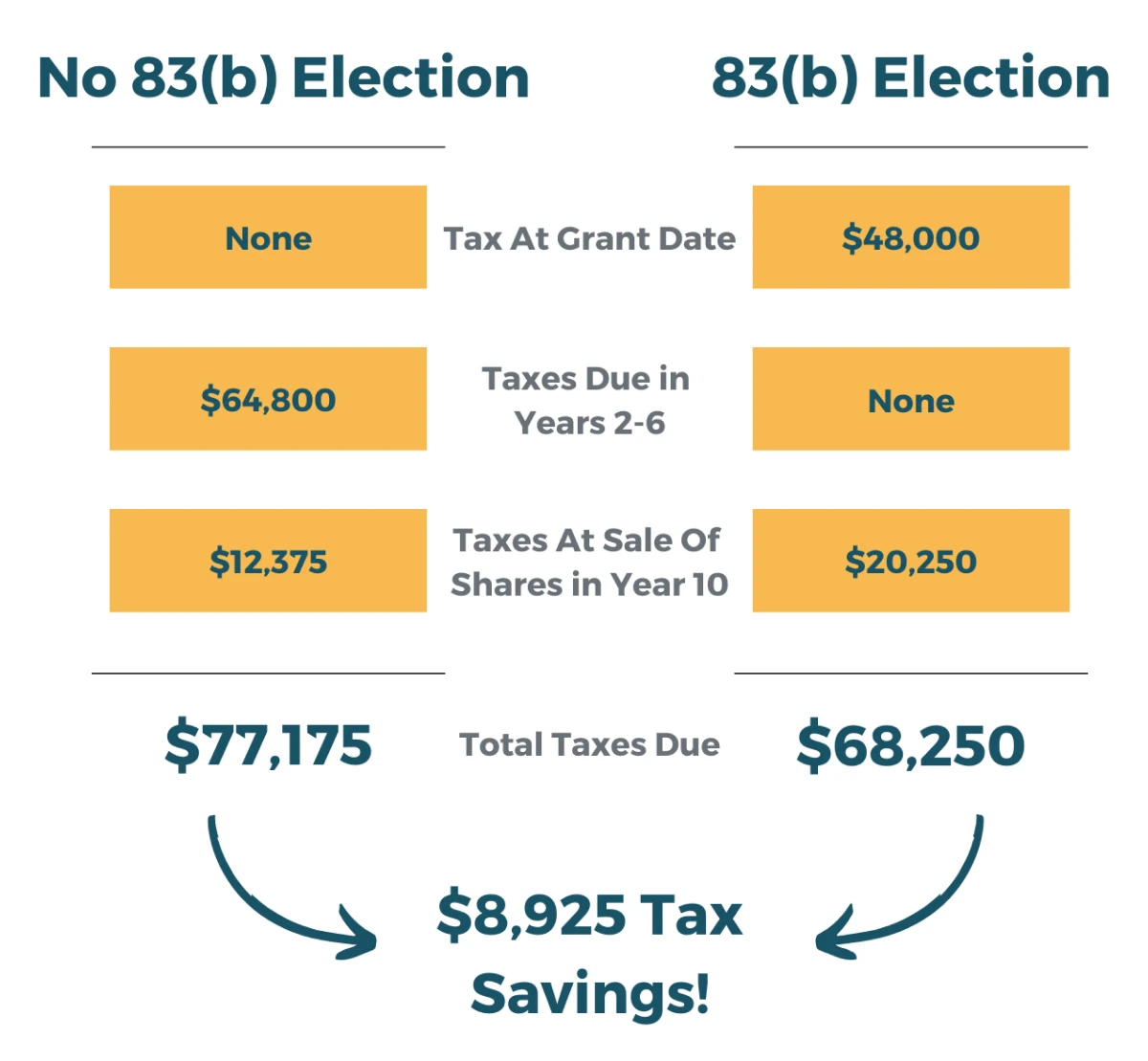

Durante este periodo de 10 años, Pat podrá ahorrarse 8.925 $ en impuestos si elige la opción 83(b) y paga por adelantado los impuestos ordinarios sobre la renta de las acciones. Para ver el cálculo completo de los impuestos, consulta la información que figura a continuación.

Conclusión

Como en todo, Hacienda no concede ninguna ventaja fiscal sin el riesgo de posibles inconvenientes. Con la elección 83(b), el riesgo es que si no se cumplen los hitos (es decir, si el trabajador abandona la empresa antes de que se le concedan las acciones), el empleado no podrá recuperar los impuestos pagados en la fecha de concesión. El IRS no permite reclamar el pago excesivo de impuestos por la elección 83(b).

Junto con este riesgo, el precio de las acciones de la empresa también podría disminuir en el momento en que se devenguen las acciones. Si el trabajador hubiera esperado a pagar el impuesto hasta la fecha de devengo, habría declarado una cantidad inferior en sus ingresos. Por eso es esencial que hables con tu asesor financiero, analices los posibles escenarios y veas si la elección de la sección 83(b) es la opción adecuada para ti.

Preguntas frecuentes

A continuación encontrarás algunas preguntas frecuentes sobre la elección del 83(b).

¿Qué ocurre si el valor de las acciones disminuye después de hacer una elección 83(b)?

Cuando una persona hace una elección 83(b) y el valor de las acciones disminuye después, las implicaciones fiscales iniciales de la elección quedan bloqueadas; el contribuyente no puede ajustarse a la disminución del valor de las acciones.

Esto significa que si pagas impuestos sobre el valor justo de mercado de las acciones en el momento de la elección y el valor de las acciones disminuye, no obtienes un reembolso o un crédito fiscal por haber pagado impuestos sobre un valor superior. Este escenario subraya el riesgo asociado a la elección del 83(b): si el valor de las acciones disminuye, puedes acabar pagando más impuestos de lo que valen las acciones cuando se consolidan o si las vendes a un valor inferior.

¿Puede revocarse o modificarse la elección 83(b) una vez presentada?

En cuanto a la posibilidad de revocar o modificar una elección 83(b) una vez presentada, la respuesta sencilla es no. Una vez que la elección se hace y se presenta al IRS, es definitiva y no puede cambiarse. Esta permanencia requiere una cuidadosa consideración y posiblemente la consulta con un profesional fiscal antes de hacer la elección. La naturaleza irrevocable de la decisión significa que es fundamental sopesar los beneficios potenciales frente a los riesgos, considerando tanto la probabilidad de revalorización de las acciones como tu propia situación financiera y las implicaciones fiscales.

¿Cómo afecta la elección 83(b) a los impuestos estatales?

El impacto de la elección 83(b) en los impuestos estatales varía según la jurisdicción, ya que las leyes fiscales estatales difieren significativamente. Mientras que algunos estados se ajustan estrechamente a la normativa fiscal federal, otros tienen normas distintas y pueden no reconocer la elección 83(b) de la misma manera.

Por tanto, es esencial investigar las leyes fiscales específicas de tu estado o consultar con un asesor fiscal que conozca la normativa local. El efecto de la elección sobre los impuestos estatales podría influir en el beneficio económico global de hacer una elección 83(b), dependiendo de dónde vivas y del tratamiento fiscal estatal de las acciones restringidas y las plusvalías.

¿Necesitas ayuda?

Si quieres que uno de nuestros contables o asesores financieros certificados (CFP®) te ayude con esta estrategia y cómo se aplica a tu caso, el equipo de Rhame & Gorrell Wealth Management está aquí para ayudarte.

Nuestros experimentados Gestores Patrimoniales facilitan a nuestros valiosos clientes todo nuestro conjunto de servicios, incluida la planificación financiera, la gestión de inversiones, la optimización fiscal, la planificación patrimonial y mucho más.

No dudes en ponerte en contacto con nosotros en (832) 789-1100, [email protected]o haz clic en el botón de abajo para programar tu consulta gratuita hoy mismo.

IMPORTANT DISCLOSURES:

Corporate benefits may change at any point in time. Be sure to consult with human resources and review Summary Plan Description(s) before implementing any strategy discussed herein.Rhame & Gorrell Wealth Management, LLC (“RGWM”) is an SEC registered investment adviser with its principal place of business in the State of Texas. Registration as an investment adviser is not an endorsement by securities regulators and does not imply that RGWM has attained a certain level of skill, training, or ability. This material has been prepared for informational purposes only, and is not intended to provide, and should not be relied on for, tax, legal or accounting advice. You should consult your own CPA or tax professional before engaging in any transaction. The effectiveness of any of the strategies described will depend on your individual situation and should not be construed as personalized investment advice. Past performance may not be indicative of future results and does not guarantee future positive returns.

For additional information about RGWM, including fees and services, send for our Firm Disclosure Brochures as set forth on Form ADV Part 2A and Part 3 by contacting the Firm directly. You can also access our Firm Brochures at www.adviserinfo.sec.gov. Please read the disclosure brochures carefully before you invest or send money.