Jubilación ConocoPhillips: Conoce tus prestaciones

Todo lo que debes saber como empleado de ConocoPhillips

Todo el mundo quiere asegurarse de que ha ahorrado lo suficiente para vivir la vida que desea en la jubilación. ConocoPhillips ofrece un sólido paquete de prestaciones a sus empleados y directivos que puede ser una excelente herramienta para el ahorro de cara a la jubilación si se utiliza correctamente.

A continuación, hemos elaborado un resumen de las distintas prestaciones de jubilación disponibles para los empleados de ConocoPhillips. Intentaremos darte una idea de cómo funciona cada una de las opciones y cómo aprovecharlas al máximo para la jubilación.

ConocoPhillips 401(K)

La pieza central del plan de jubilación de ConocoPhillips es el 401(K), también conocido como Plan de Ahorro ConocoPhillips (CPSP). Permite a los empleados ahorrar e invertir una parte de sus ingresos para la jubilación con ventajas fiscales, contribuyendo a una cuenta antes de impuestos o Roth. Las aportaciones al CPSP se retendrán según un porcentaje establecido cada periodo de pago.

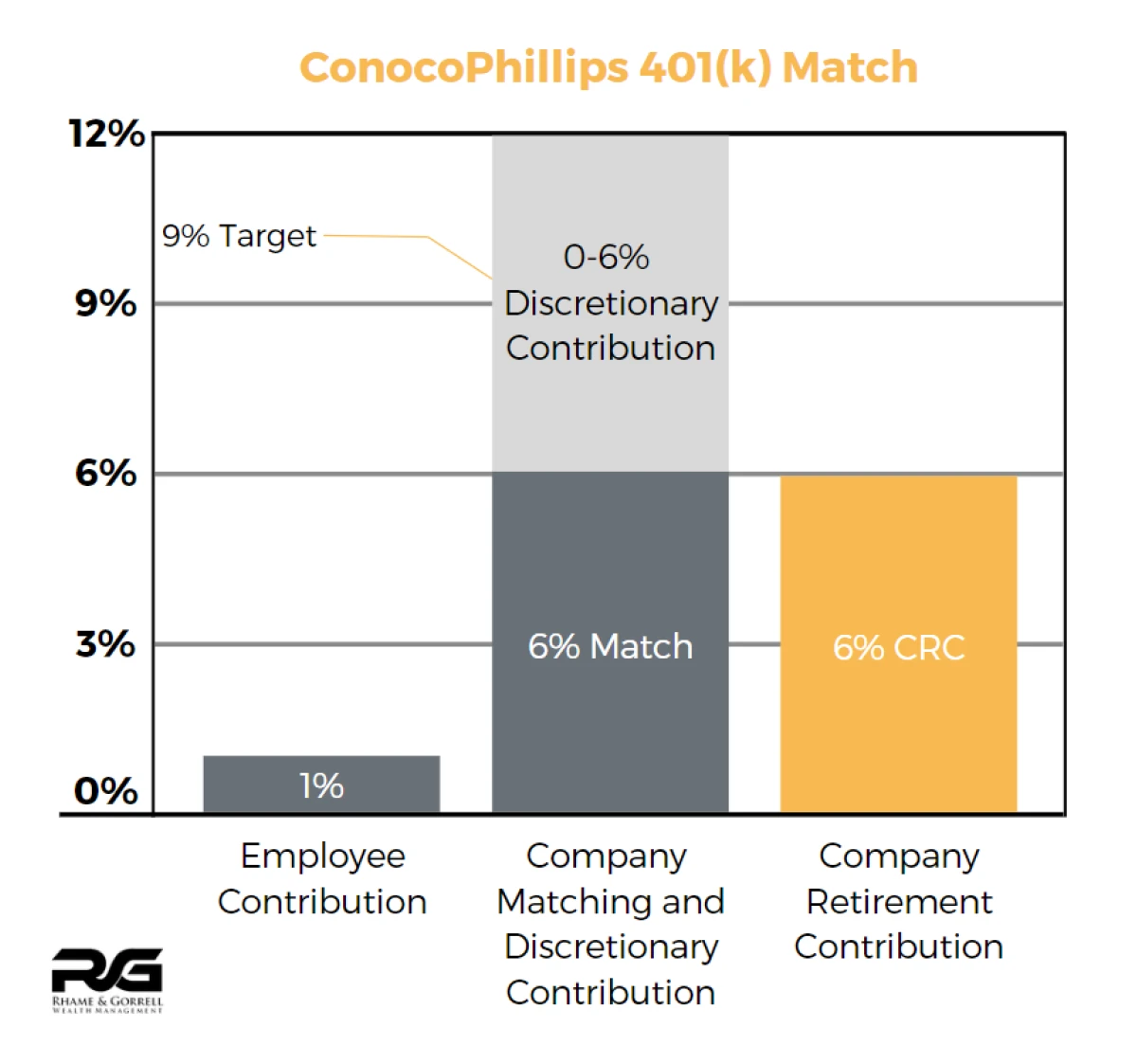

Si un empleado de ConocoPhillips aporta al menos el 1% de su retribución elegible cada periodo al CPSP, recibirá una aportación de la empresa del 6%. Además, ConocoPhillips también tiene una contrición discrecional que puede llegar al 6% (pero ConocoPhillips tiene como objetivo un 3% anual).

Esta aportación discrecional, unida a la aportación del 6% de la empresa, significa que si un empleado de ConocoPhillips sólo aporta el 1% de su salario al CPSP, ConocoPhillips le igualará el 9% de su salario mediante la aportación de la empresa. El empleado adquiere inmediatamente estos beneficios.

Además de la aportación del empresario, ConocoPhillips tiene una Contribución a la Jubilación de la empresa (CRC) del 6% de la retribución elegible cada periodo. Esta aportación del 6% no requiere ninguna contribución por parte del empleado y se devengará tras tres años de servicio de un empleado de ConocoPhillips. Todos estos aspectos del CPSP ayudan a los empleados de ConocoPhillips a ahorrar grandes cantidades para la jubilación.

Una vez que los fondos están en el CPSP, los empleados pueden invertir en opciones fijas. Los empleados también pueden invertir en acciones de ConocoPhillips a través de este plan.

Los empleados que han estado en ConocoPhillips la mayor parte de su vida laboral podrían tener un gran número de acciones de COP acumuladas en su CPSP. Si algunas de estas acciones se compraron cuando el precio de las acciones era inferior al actual, estos empleados podrían beneficiarse de una estrategia de ahorro fiscal para la jubilación denominada revalorización neta no realizada o NUA (Net Unrealized Appreciation). Para saber más sobre qué es la NUA y cómo podría beneficiar a un empleado de ConocoPhillips, consulta nuestro artículo sobre la NUA para empleados de ConocoPhillips.

El CPSP de ConocoPhillips también permite a los empleados con grandes patrimonios sobrecargar su jubilación mediante Mega Conversiones Roth de Puerta Trasera. Para más información sobre cómo funciona esta herramienta de planificación de la jubilación, consulta nuestro artículo Mega Roth para empleados de ConocoPhillips.

Plan de pensiones de ConocoPhillips

La siguiente parte importante del plan de jubilación de ConocoPhillips es el Plan de Pensiones de ConocoPhillips (CPPP). Este plan difiere del CPSP en que está totalmente financiado por ConocoPhillips.

La prestación recibida del CPPP se determina mediante una fórmula que tiene en cuenta los años de servicio, la remuneración y las prestaciones de la Seguridad Social. Esta prestación del plan aumentará a medida que el empleado de ConocoPhillips progrese en su carrera profesional.

Una vez que el empleado llegue a la jubilación, tendrá algunas opciones diferentes sobre cómo cobrar sus prestaciones de jubilación acumuladas. El empleado puede retirar el dinero en un pago único que puede reinvertir en una Cuenta Individual de Jubilación libre de impuestos. En este caso, el trabajador tiene una gran flexibilidad para invertir los fondos y para distribuirlos.

La otra opción en el momento de la jubilación sería tomar la prestación de jubilación como una renta vitalicia que pagará al trabajador una renta fija cada mes. Esta renta puede ser vitalicia o vitalicia conjunta del trabajador y su cónyuge.

El CPPP es una de las mejores prestaciones que se ofrecen y es útil para que los empleados de ConocoPhillips alcancen sus objetivos de jubilación.

Recompensas, opciones y beneficios basados en acciones

ConocoPhillips puede ofrecer distintas recompensas en acciones e incentivos a los empleados. A través de estos programas, los empleados de ConocoPhillips reciben acciones de COP por alcanzar determinados requisitos de rendimiento o servicio.

Recompensas en acciones

Las recompensas en acciones son acciones que suelen entregarse a un trabajador en función de un calendario de adquisición de derechos. Cuando las acciones se consolidan, se entregan al empleado y el coste de las acciones se incluye en el W-2 del empleado como renta imponible de ese año. Después, el trabajador puede conservar esas acciones como inversión y venderlas más adelante.

Opciones sobre acciones

Por otra parte, las opciones sobre acciones son una forma que tiene ConocoPhillips de incentivar a los empleados para que mejoren la empresa y aumenten el precio de las acciones de COP.

Esencialmente, ConocoPhillips da al empleado una opción para comprar un número determinado de acciones de COP a un precio determinado (el precio se establece cuando se conceden las opciones). La esperanza es que el precio de las acciones aumente y que, para cuando el empleado pueda ejercer las opciones, el precio actual de COP sea superior al precio de las opciones.

Programa de Compra de Acciones para Empleados (ESPP)

Otra ventaja de ConocoPhillips es la posibilidad de que los empleados se adhieran a lo que se conoce como Programa de Compra de Acciones para Empleados o ESPP. Esto permite a los empleados que se les retenga una parte de su nómina y se utilice para comprar acciones de COP a un precio con descuento. Estas acciones no se mantienen en su ESPP, sino que se mantienen con un depositario llamado Computershare y pueden venderse en cualquier momento una vez compradas.

Aunque los empleados tienen acceso a estas acciones de COP una vez que se les han conferido o comprado, a menudo no se venden inmediatamente, sino que se utilizan para ayudar a financiar los objetivos de jubilación de los empleados.

Es importante que ConocoPhillips vigile cuántas acciones de COP tienen y qué porcentaje de su cartera global de inversiones representan. Si empiezan a convertirse en un porcentaje demasiado grande de la cartera de inversión global del empleado, podría ser beneficioso plantearse la diversificación en otros activos de inversión para evitar que sus objetivos de jubilación se vean determinados por la subida o bajada de las acciones de COP.

Conclusión

ConocoPhillips ofrece amplias oportunidades para que los empleados guarden fondos e inversiones para la jubilación. Estos distintos vehículos de jubilación pueden ser una excelente fuente de ahorro para la jubilación. Es importante comprender plenamente las ventajas disponibles y cómo maximizarlas. Nuestro equipo de asesores conoce bien estas prestaciones y ha ayudado a muchos empleados y directivos de ConocoPhillips a jubilarse con éxito.

¿Necesitas ayuda?

Si quieres que uno de nuestros contables o asesores financieros certificados (CFP®) te ayude con esta estrategia y cómo se aplica a tu caso, el equipo de Rhame & Gorrell Wealth Management está aquí para ayudarte.

Nuestros experimentados Gestores Patrimoniales facilitan a nuestros valiosos clientes todo nuestro conjunto de servicios, incluida la planificación financiera, la gestión de inversiones, la optimización fiscal, la planificación patrimonial y mucho más.

No dudes en ponerte en contacto con nosotros en (832) 789-1100, [email protected]o haz clic en el botón de abajo para programar tu consulta gratuita hoy mismo.

IMPORTANT DISCLOSURES:

Rhame & Gorrell Wealth Management is not affiliated with or endorsed by ConocoPhillips. Corporate benefits may change at any point in time. Be sure to consult with human resources and review Summary Plan Description(s) before implementing any strategy discussed herein.Rhame & Gorrell Wealtha Management, LLC (“RGWM”) is an SEC registered investment adviser with its principal place of business in the State of Texas. Registration as an investment adviser is not an endorsement by securities regulators and does not imply that RGWM has attained a certain level of skill, training, or ability. This material has been prepared for informational purposes only, and is not intended to provide, and should not be relied on for, tax, legal or accounting advice. You should consult your own CPA or tax professional before engaging in any transaction. The effectiveness of any of the strategies described will depend on your individual situation and should not be construed as personalized investment advice. Past performance may not be indicative of future results and does not guarantee future positive returns.

For additional information about RGWM, including fees and services, send for our Firm Disclosure Brochures as set forth on Form ADV Part 2A and Part 3 by contacting the Firm directly. You can also access our Firm Brochures at www.adviserinfo.sec.gov. Please read the disclosure brochures carefully before you invest or send money.