Cambios en el Código Fiscal de 2025: Todo lo que debes saber

Todos los cambios fiscales que debes conocer de cara a 2025

El año 2024 estuvo marcado por la expectación y la especulación en torno al código fiscal estadounidense y su futuro. Aunque no se produjeron cambios o ajustes fiscales importantes durante el año, la inminente expiración de la Ley de recortes y empleos fiscales (Tax Cuts and Jobs Act, TCJA) a finales de 2025 suscitó un importante debate y planificación. Durante el reciente ciclo electoral, ambos partidos políticos presentaron puntos de vista opuestos sobre el panorama posterior a la TCJA. Aunque gran parte de la retórica estaba dirigida a galvanizar el apoyo de los votantes, los resultados de las elecciones del 5 de noviembre proporcionan una indicación más clara de lo que nos espera.

Con un cambio en el liderazgo político tras las elecciones, se espera que cobren impulso los esfuerzos para prorrogar las disposiciones clave de la TCJA. Diseñada originalmente con una fecha de caducidad debido a sus disposiciones favorables a los contribuyentes y a su impacto potencial en los déficits presupuestarios, el futuro de la TCJA depende ahora de las compensaciones fiscales. Los responsables políticos están explorando opciones como ajustes de las políticas comerciales y revisiones de los programas de créditos fiscales para abordar estos retos.

La evolución del panorama sugiere que la futura política fiscal probablemente dará prioridad al mantenimiento de tipos impositivos bajos para los particulares. Aunque los análisis anteriores preveían una posible derogación o reversión de la TCJA, las proyecciones actuales indican que las disposiciones fiscales favorables para los contribuyentes podrían seguir vigentes en un futuro previsible.

Esta perspectiva crea oportunidades continuas para estrategias como las conversiones Roth a tipos impositivos bajos, junto con la conservación de las elevadas deducciones estándar y los elevados límites de exclusión del impuesto sobre sucesiones y donaciones. A medida que avanza 2025, el equipo de RGWM sigue vigilando de cerca la evolución legislativa, ya que cualquier cambio podría afectar a las estrategias de planificación fiscal. Se proporcionarán actualizaciones con prontitud para garantizar la alineación con las nuevas normativas.

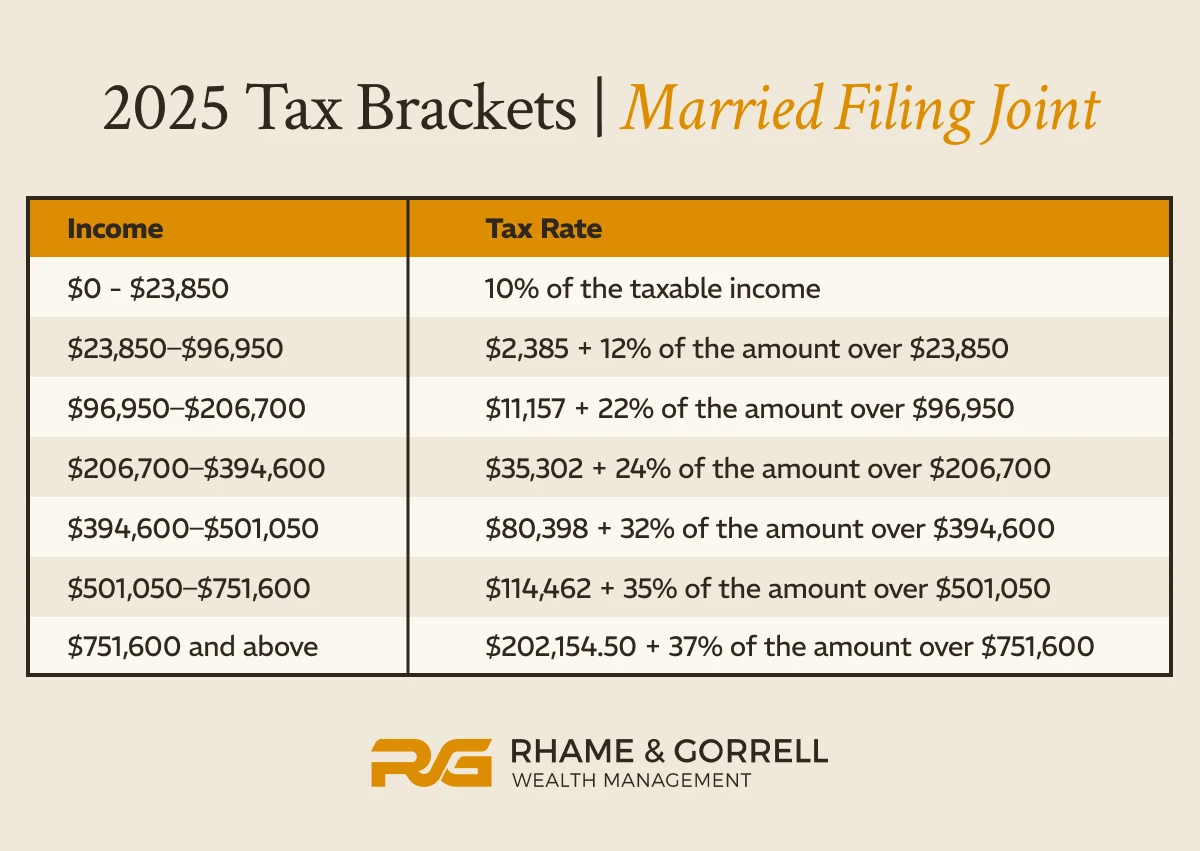

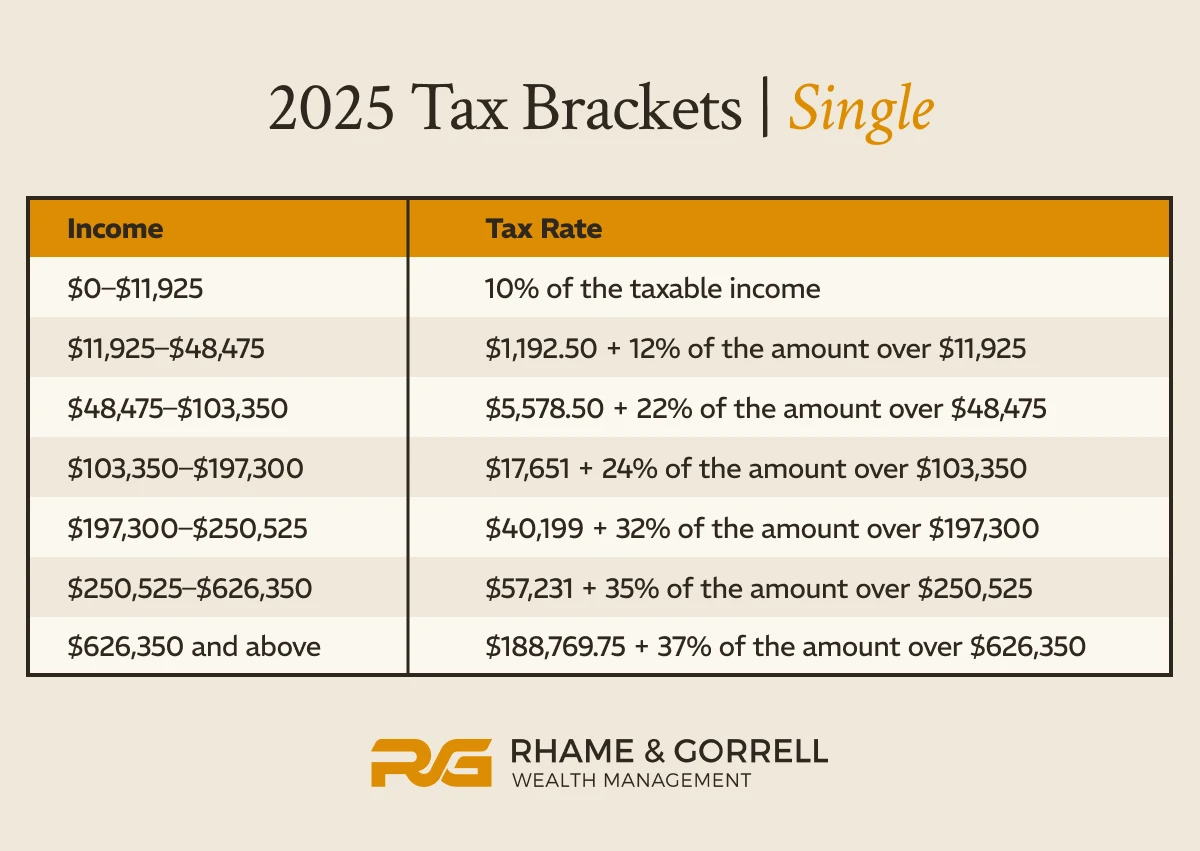

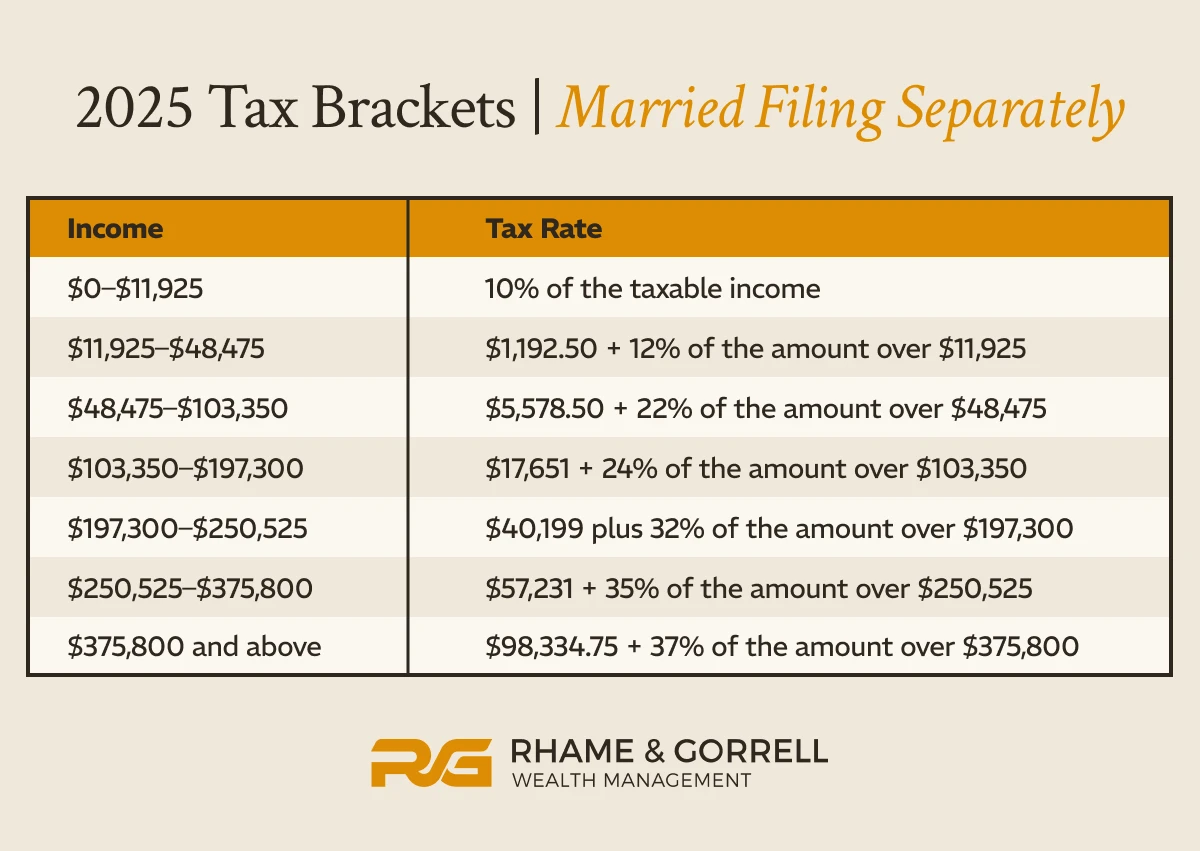

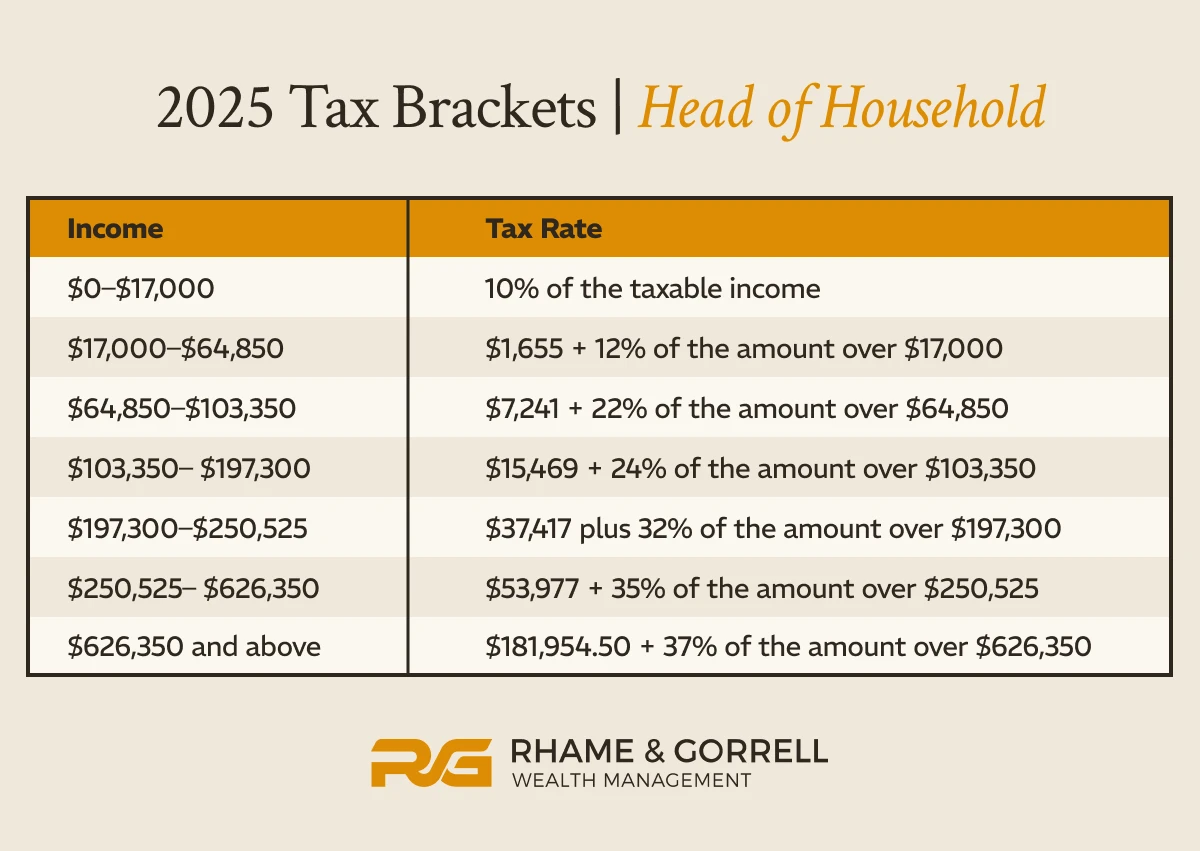

Tramos impositivos 2025:

Para 2025, los tramos impositivos han aumentado un 2,8%, reflejando modestos ajustes por inflación. El ajuste del coste de la vida (COLA) de la Seguridad Social para ese año es ligeramente inferior, del 2,5%.

Casado con declaración conjunta:

Declarante único:

Casado que declara por separado:

Jefe de familia:

Deducciones estándar:

Observamos un aumento del 2,8% de la Deducción Estándar en 2025, que coincide con el ajuste de los tramos impositivos. Esto eleva la deducción estándar a 15.000 $ para los declarantes solteros y los contribuyentes casados que declaran por separado, a 22.500 $ para los cabezas de familia y a 30.000 $ para las parejas casadas que declaran conjuntamente. Los contribuyentes mayores de 65 años pueden solicitar una deducción adicional de 2.000 $.

Desde 2018, la elevada deducción estándar ha hecho que menos contribuyentes detallen las deducciones, ya que muchos no superan estos umbrales más altos. Sin embargo, esta tendencia podría cambiar si el actual código fiscal expira de hecho a finales de 2025. Sin una acción legislativa, las deducciones estándar podrían volver a los niveles anteriores a la TCJA en 2026, reduciendo potencialmente a la mitad estas cantidades y creando un resurgimiento de la detallización.

Aportaciones para la jubilación:

Las aportaciones para la jubilación realizadas antes de impuestos suponen una reducción inmediata de la base imponible, y para 2025, el IRS ha realizado ligeros ajustes en los límites de las aportaciones. El límite máximo de aportación combinada empleado/empleador para los planes 401(k) patrocinados por la empresa ha aumentado a 70.000 $, y el límite de aportación del empleado a 23.500 $.

La contribución de recuperación para personas de 50 años o más se mantiene sin cambios en 7.500 $. Estos límites también se aplican a las aportaciones a las cuentas IRA SEP, que siguen rigiéndose por las mismas normas de cálculo de ingresos y salarios: 20% del salario o de los ingresos por cuenta propia para los propietarios y 25% para los empleados no propietarios.

La prestación anual máxima de los planes de prestación definida, como las pensiones, ha aumentado a 285.000 $, frente a los 275.000 $ de 2024. Además, el límite de indemnización para los planes de aportación definida, como los 401(k)s, ha aumentado a 350.000 $, frente a los 345.000 $ de 2024.

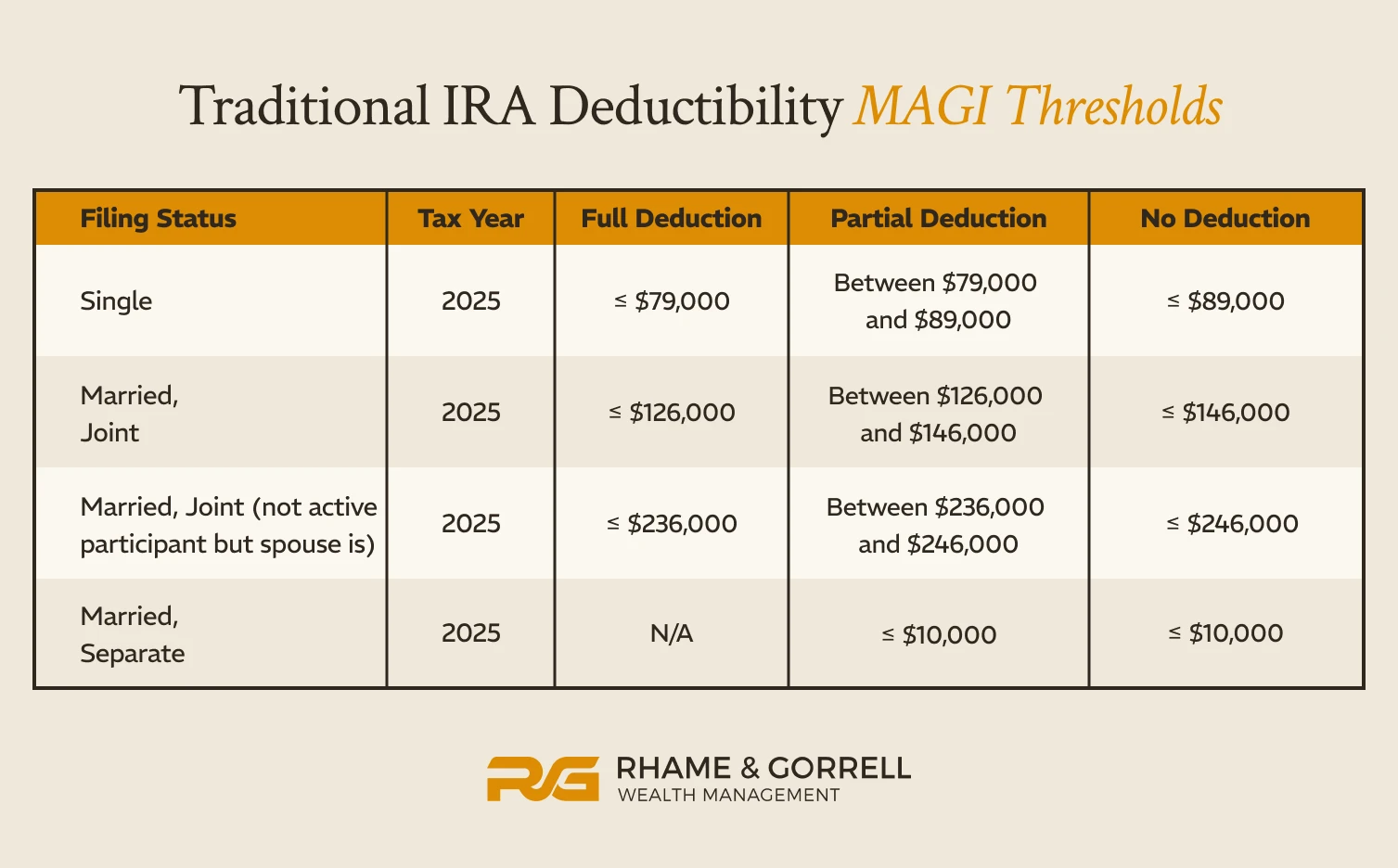

Para las Cuentas Individuales de Jubilación (IRA) tradicionales y Roth, los límites de aportación seguirán siendo de 7.000 $, y la aportación de recuperación de 1.000 $ para los mayores de 50 años tampoco cambiará, lo que refleja la disminución de la inflación durante el año pasado. Los intervalos de reducción progresiva de las aportaciones deducibles a la IRA tradicional y de las aportaciones directas a la IRA Roth se indican en las tablas siguientes.

Deducibilidad de la IRA tradicional Umbrales MAGI

Elegibilidad de la Roth IRA Umbrales MAGI

Los límites de aportación a las cuentas IRA SIMPLE también han aumentado ligeramente para 2025, pasando de 16.000 a 16.500 $. Al igual que ocurre con las cuentas IRA tradicionales, las cuentas IRA Roth y los planes 401(k), la aportación de recuperación para las cuentas IRA SIMPLE se mantiene sin cambios en 3.500 $ para las personas de 50 años o más.

Cuentas de ahorro sanitario (HSA)

Los límites de aportación a la Cuenta de Ahorro Sanitario (HSA) experimentarán modestos aumentos para 2025. El límite de aportación individual pasará de 4.150 $ en 2024 a 4.300 $, mientras que el límite para la cobertura familiar aumentará de 8.300 $ a 8.550 $. La aportación de recuperación para mayores de 55 años se mantiene en 1.000 $.

Nuevas normas de cotización compensatoria

A partir de 2025, las personas de entre 60 y 63 años dispondrán de un nuevo límite de aportación complementaria mejorado para los planes 401(k). Según esta norma, los participantes que cumplan los requisitos podrán aportar la mayor cantidad entre 10.000 $ y el 150% del límite de aportación para ponerse al día de 2024, ajustado a la inflación. Para 2025, esto supone una aportación máxima de recuperación de 11.250 $ para las personas de este grupo de edad.

Además, una nueva aclaración del IRS entrará en vigor en 2026, exigiendo a las personas que ganen más de 145.000 $ que hagan aportaciones para ponerse al día como aportaciones Roth designadas.

Límite anual de exclusión de regalos

En 2025, el límite anual de exclusión de donaciones aumentará a 19.000 $, frente a los 18.000 $ de 2024. Este ajuste permite a los particulares hacer donaciones de hasta 19.000 $ por persona y destinatario (38.000 $ si se trata de un matrimonio) en un solo año sin tener que presentar una declaración del impuesto sobre donaciones ni reducir su importe de exclusión de por vida.

Consideraciones sobre la Ley de recortes y empleos fiscales (TCJA)

Uno de los acontecimientos fiscales más significativos de este año será el destino de la Ley de recortes y empleos fiscales (TCJA). Promulgada originalmente en 2018, la TCJA introdujo cambios sustanciales en las disposiciones del impuesto sobre la renta de las personas físicas y de las empresas en una amplia gama de ámbitos. Aunque el escenario más probable parece ser una prórroga de la TCJA antes de que expire a finales de 2025, el Congreso podría permitir que algunas disposiciones caduquen o introducir cambios sustanciales en otras.

Para obtener una visión global de las disposiciones de la TCJA que se extinguen y su posible impacto, consulta nuestro análisis detallado aquí. Este recurso pretende aclarar diversos aspectos de la TCJA, permitiendo una mejor comprensión de los posibles cambios en las próximas propuestas del código fiscal.

En Rhame & Gorrell Wealth Management, nuestro equipo tiene una amplia experiencia navegando por las complejidades del código fiscal para identificar estrategias que beneficien a nuestros clientes. Si deseas explorar tu situación financiera particular, te invitamos a que te pongas en contacto con nosotros para una revisión gratuita de tu plan financiero.

Nuestro equipo de contadores públicos y profesionales CFP® aporta años de experiencia en planificación de la jubilación, fiscal, de inversiones y patrimonial. Nos comprometemos a ofrecerte una orientación clara y personalizada para ayudarte a alcanzar tus objetivos financieros.

Recursos HTML:

Tramos impositivos 2025 | Casado con declaración conjunta

| Income | Tax Rate |

| $0 - $23,850 | 10% of the taxable income |

| $23,850–$96,950 | $2,385 + 12% of the amount over $23,850 |

| $96,950–$206,700 | $11,157 + 22% of the amount over $96,950 |

| $206,700–$394,600 | $35,302 + 24% of the amount over $206,700 |

| $394,600–$501,050 | $80,398 + 32% of the amount over $394,600 |

| $501,050–$751,600 | $114,462 + 35% of the amount over $501,050 |

| $751,600 and above | $202,154.50 + 37% of the amount over $751,600 |

Tramos impositivos 2025 | Declarante único

| Income | Tax Rate |

| $0–$11,925 | 10% of the taxable income |

| $11,925–$48,475 | $1,192.50 + 12% of the amount over $11,925 |

| $48,475–$103,350 | $5,578.50 + 22% of the amount over $48,475 |

| $103,350–$197,300 | $17,651 + 24% of the amount over $103,350 |

| $197,300–$250,525 | $40,199 + 32% of the amount over $197,300 |

| $250,525–$626,350 | $57,231 + 35% of the amount over $250,525 |

| $626,350 and above | $188,769.75 + 37% of the amount over $626,350 |

Tramos impositivos 2025 | Casado que declara por separado

| Income | Tax Rate |

| $0–$11,925 | 10% of the taxable income |

| $11,925–$48,475 | $1,192.50 + 12% of the amount over $11,925 |

| $48,475–$103,350 | $5,578.50 + 22% of the amount over $48,475 |

| $103,350–$197,300 | $17,651 + 24% of the amount over $103,350 |

| $197,300–$250,525 | $40,199 + 32% of the amount over $197,300 |

| $250,525–$375,800 | $57,231 + 35% of the amount over $250,525 |

| $375,800 and above | $98,334.75 + 37% of the amount over $375,800 |

tramos impositivos 2025 | cabeza de familia

| Income | Tax Rate |

| $0–$17,000 | 10% of the taxable income |

| $17,000–$64,850 | $1,655 + 12% of the amount over $17,000 |

| $64,850–$103,350 | $7,241 + 22% of the amount over $64,850 |

| $103,350– $197,300 | $15,469 + 24% of the amount over $103,350 |

| $197,300–$250,525 | $37,417 plus 32% of the amount over $197,300 |

| $250,525– $626,350 | $53,977 + 35% of the amount over $250,525 |

| $626,350 and above | $181,954.50 + 37% of the amount over $626,350 |

Deducibilidad de la IRA tradicional Umbrales MAGI

| Filing Status | Tax Year | Full Deduction | Partial Deduction | No Deduction |

| Single | 2025 | ≤ $79,000 | Between $79,000 and $89,000 | ≤ $89,000 |

| Married, Joint | 2025 | ≤ $126,000 | Between $126,000 and $146,000 | ≤ $146,000 |

| Married, Joint (Not active participant but spouse is) | 2025 | ≤ $236,000 | Between $236,000 and $246,000 | ≤ $246,000 |

| Married, Separate | 2025 | N/A | ≤ $10,000 | ≤ $10,000 |

Elegibilidad de la Roth IRA Umbrales MAGI

| Filing Status | Tax Year | Full Contribution | Partial Contribution | No Contribution |

| Single | 2025 | ≤ $150,000 | Between $150,000 and $165,000 | ≤ $165,000 |

| Married, Joint | 2025 | ≤ $236,000 | Between $236,000 and $246,000 | ≤ $246,000 |

| Married, Separate | 2025 | N/A | ≤ $10,000 | ≤ $10,000 |

¿Necesitas ayuda?

Si quieres que uno de nuestros contables o asesores financieros certificados (CFP®) te ayude con esta estrategia y cómo se aplica a tu caso, el equipo de Rhame & Gorrell Wealth Management está aquí para ayudarte.

Nuestros experimentados Gestores Patrimoniales facilitan a nuestros valiosos clientes todo nuestro conjunto de servicios, incluida la planificación financiera, la gestión de inversiones, la optimización fiscal, la planificación patrimonial y mucho más.

No dudes en ponerte en contacto con nosotros en (832) 789-1100, [email protected]o haz clic en el botón de abajo para programar tu consulta gratuita hoy mismo.

IMPORTANT DISCLOSURES:

Corporate benefits may change at any point in time. Be sure to consult with human resources and review Summary Plan Description(s) before implementing any strategy discussed herein.Rhame & Gorrell Wealth Management, LLC (“RGWM”) is an SEC registered investment adviser with its principal place of business in the State of Texas. Registration as an investment adviser is not an endorsement by securities regulators and does not imply that RGWM has attained a certain level of skill, training, or ability. This material has been prepared for informational purposes only, and is not intended to provide, and should not be relied on for, tax, legal or accounting advice. You should consult your own CPA or tax professional before engaging in any transaction. The effectiveness of any of the strategies described will depend on your individual situation and should not be construed as personalized investment advice. Past performance may not be indicative of future results and does not guarantee future positive returns.

For additional information about RGWM, including fees and services, send for our Firm Disclosure Brochures as set forth on Form ADV Part 2A and Part 3 by contacting the Firm directly. You can also access our Firm Brochures at www.adviserinfo.sec.gov. Please read the disclosure brochures carefully before you invest or send money.